正邦重整可能性分析——兼谈双胞胎估值

正邦按每 10 股转增不超过 18 股的规模实施资本公积金转增股本,共计转增 57 亿股股票,多退少补(转债转股的话,就减少转增比例)

这里面25.5亿股拿来还债,正邦当下126.62亿短债,13.04亿应当支付的票据,一年内到期非流动负责53.35亿,长期债70亿左右,算上应付利息等等合计有息负债302亿。股票抵债价格为 11 元/股至 12.5 元/股,偿还负债280~318亿,基本还清有息负债

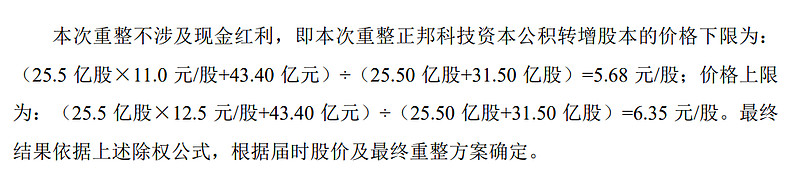

因为偿债的股份比较多,所以除权价最终计算会是5.68~6.35元/股。正邦完成重组后,市值增加323亿~361亿,增加的市值相当于是抹掉的债权人的利益。

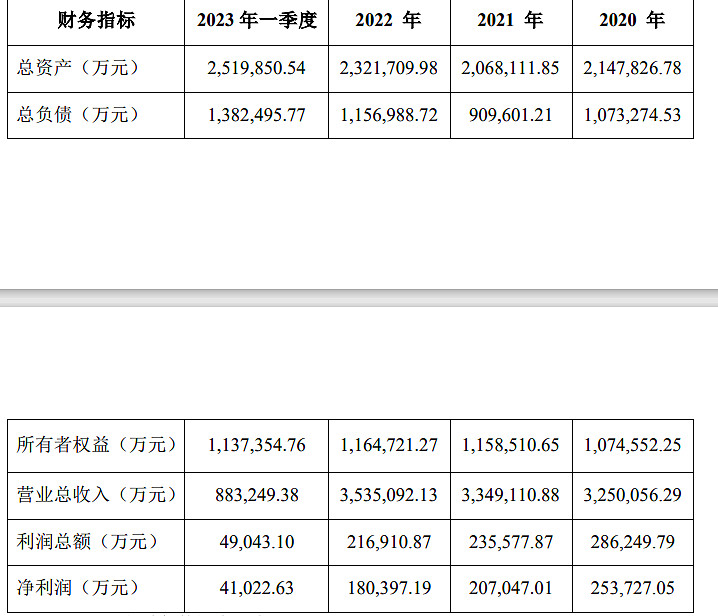

重整后正邦获得增量资金43.4亿,算上还有的货币资金9亿左右,一共52.4亿的现金。重组后正邦总负债为50亿左右,假设资产端不打折,保持222亿+43.4亿=265.4亿,正邦资产负债率降为18.86%。按500万头出栏量计算,正邦一年大约亏个25亿,还能亏个好几年。(这重组方案真不把债券人当人,之前我看的重组方案最多都是债务打个7、8折,这个是直接打骨折,还用股票来支付,这债跟没要有什么区别)

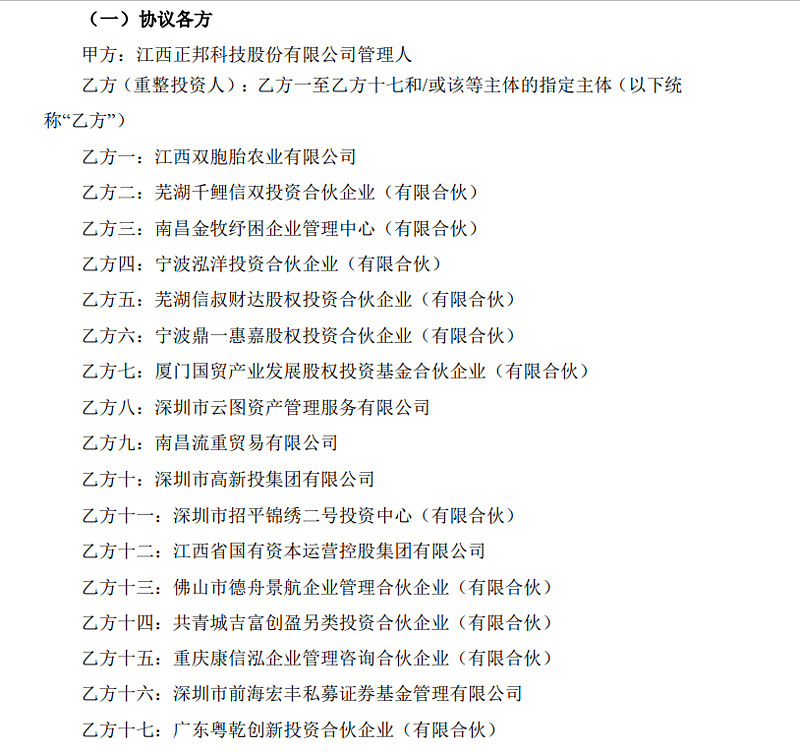

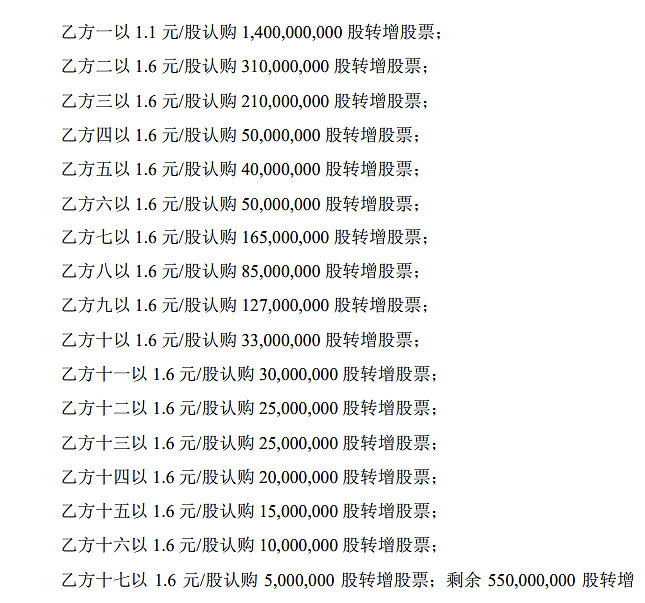

正邦的接盘方主要是以下三类人:双胞胎地方政府融资平台、民间投资机构,双胞胎是这次重组的绝对主角,因为重组后正邦要由双胞胎去扶持和注入资产,所以双胞胎的接盘价最低,1.1元/股,但若相关乙方十至乙方十七放弃认购的,放弃认购的份额由双胞胎或其指定主体以 1.6 元/股认购。

本次重组完成后,双胞胎将持有正邦约 15.36%的股权,交易对价17亿左右。

重整完成后 24 个月内,双胞胎集团将逐步启动生猪养殖、饲料等业务资产置入正邦的重组程序,并在重整完成后的 4 年内完成相关业务及资产的整体上市,也就是双胞胎集团可能通过正邦来借壳上市。

按照不低于市场公允水平的价格收购正邦因产能限制而无法自育肥的仔猪,为企业来提供仔猪兜底销售保障;与正邦共享饲料原材料全球采购平台,帮助公司降低饲料原材料采购平均价格;给予正邦低于双胞胎同类饲料代加工服务价格 20%以上的优惠;双胞胎将支持和协调正邦获得总额不低于 20 亿元的多种形式融资。

若双胞胎未能遵守或实现上述承诺,则正邦有权暂时扣留公司应付双胞胎的 股东现金分红,直至承诺事项实际履行。(好像对双胞胎来说没什么威胁)

在本次重整完成后 2 年内,正邦实现栏位利用率达到 85%以上,生猪上市率 超过 93%;本次重整完成后 3 年内,实现正邦年生猪上市规模达到 1200 万头。 在本次重整完成后 2 年内,实现正邦母猪场平均 PSY (单头母猪年产猪苗 数量) 达到 25 头以上,生猪养殖料肉比低于 2.7,断奶苗综合成本低于 390 元 /头,生猪上市综合成本较 2023 年水平下降 1.5 元/斤以上;在双胞胎集团资产注入公司前,双胞胎集团实现栏位利用率 90%以上,PSY (单头母猪年 产猪苗数量)达到 26 头以上,生猪养殖料肉比低于 2.6,生猪上市率超过 94%, 断奶苗综合成本低于 360 元/头,生猪上市综合成本低于 7.5 元/斤。

正邦2023年的综合成本其实并不是很高,算了下大概是21.36元/kg左右,主要是它在22年已经内部调整过一波,所以让正邦达到3元/kg的降本并不是一件很难的事情,出栏量1200万头也不难,虽然正邦对公司+农户模式不精通,但双胞胎在这方面比较擅长。双胞胎自身成本降低到15元/kg以下,这是在猪瘟泛滥的当下很难做到的一件事,特别是对公司+农户模式的大集团来说,但是双胞胎集团2022年的生猪养殖单斤全成本为7.79 元/斤,今年饲料原材料端成本下降了几毛钱,15元/kg的成本应该已达到了。(这个成本我也不了解是否是完全成本,毕竟他也没说啥统计口径)

根据披露的信息,双胞胎集团2022猪年饲料销量近1200万吨,位列全球猪饲料企业 前列,实现生猪上市超930万头,营收353.5亿元。双胞胎猪饲料乳猪料5000左右一吨,小猪料3200左右一吨,中大猪料3000元一吨,我们就按3000元/吨估算它的总饲料平均出厂价,算出的营收是360亿,与下面的数据差7亿,而且这是不包含生猪业务的营收。

我猜测它披露的双胞胎控股,只是负责猪饲料业务的,生猪养殖业务应该在双胞胎畜牧集团有限公司,生猪这块真正的老板应该是华磊。而且21年是猪价大跌的年份,如果是养猪业务,21年和22年的利润差距不可能这么小,更何况21年双胞胎扩产了1.4倍,利润差只会更大。

如果双胞胎真的能改善正邦的经营水平,注入资产通过正邦借壳上市,双胞胎整个集团的生猪出栏量至少是2200万头,给他天邦食品的头均估值——1500元/头,双胞胎生猪估值330亿,给他温氏的头均估值——3300元/头,双胞胎生猪估值726亿。

按照这个重整计划,最终完成重整后,正邦除权价格应该是4.9元左右,市值446亿。

双胞胎饲料业务给他新希望以前只做饲料时候的平均PE13倍估算,假设饲料业务维持22年水平18亿净利润,双胞胎饲料业务估值234亿。

所以如果双胞胎真的做到借正邦上市,其估值最少应该564亿,乐观点960亿左右。

难点还是在重整能否真的成功,我感觉悬,这方案是真不把债权人当人看,而且双胞胎集团很擅长找合同漏洞,大概率不会老老实实担下扶持正邦这个责任,不过对炒重组的来说,这个都不重要了。

这个公积金转股本本来是不对资产负债表有影响的,但是法院会强制划转增加的股本给其他人认购,所以这次公积金转股本实质上一次地位的增发,他那个除权价高于正股价我是第一次见识,所以到底是向上除权还是向下除权我就不知道了。如果是向下除权,那股价不高于除权价就不会除权,向上除权就有点诡异了,毕竟股数是增加的,这市值增加的有点奇怪,我是真没见过。

这次重整本身是要解决净资产为负的问题的,若公司认为原始股东重整后占有的每股净资产高于市场合理价值,就需要除权,本次的除权价格是假设价格,价格在9月18日价格高于5.68-6.5,公司认为原股东占便宜了,就要考虑除权,参考去年的ST瑞德,ST雪莱。另外重整肯定成功,走到这一步基本确定拿到路条了。$*ST正邦(SZ002157)$

抵债价格是华泰联合根据有息债金额自己计算的,就是相当于给你个成本11元的正邦股票,但是现在价格2块钱,那债权人自己就亏9块呗,但是考虑到除权后价格是五块,债权人应该是亏6块

基本面无法改善,怎么样重组都没本质影响,正邦继续亏损,直到退市。双胞胎自己也有问题,壳已经不值钱不是稀缺牌照资源的情况下还要买入这个壳主要是因为双胞胎不满足上市要求,无法低成本融资

这次重整本身是要解决净资产为负的问题的,若公司认为原始股东重整后占有的每股净资产高于市场合理价值,就需要除权,本次的除权价格是假设价格,价格在9月18日价格高于5.68-6.5,公司认为原股东占便宜了,就要考虑除权,参考去年的ST瑞德,ST雪莱。另外重整肯定成功,走到这一步基本确定拿到路条了。$*ST正邦(SZ002157)$

基本面无法改善,怎么样重组都没本质影响,正邦继续亏损,直到退市。双胞胎自己也有问题,壳已经不值钱不是稀缺牌照资源的情况下还要买入这个壳主要是因为双胞胎不满足上市要求,无法低成本融资

正邦的资产没有抵押出去的吗?我想都到破产重整这一步了,正邦应该没多少资产是没抵押出去的,有抵押的债权会放弃处理资产而去拿1折的股票?应该不会吧。

生猪上市综合成本低于 7.5 元/斤。正邦2023年的综合成本其实并不是很高,算了下大概是21.36元/kg左右。有点吹牛了,能做到吗